Ben je ondernemer en heeft je vennootschap een mooie winst geboekt? Dan kan je daarmee een liquidatiereserve aanleggen, of deze investeren als backservice of inhaalpremie in een IPT. Wat is de voordeligste manier om als zelfstandige het geld uit je vennootschap naar jouw privézijde over te hevelen?

Ben je ondernemer en heeft je vennootschap een mooie winst geboekt? Dan kan je daarmee een liquidatiereserve aanleggen, of deze investeren als backservice of inhaalpremie in een IPT. Wat is de voordeligste manier om als zelfstandige het geld uit je vennootschap naar jouw privézijde over te hevelen?

WAT IS EEN LIQUIDATIERESERVE?

Kleine vennootschappen kunnen (een gedeelte van) hun winst na belasting gebruiken om een liquidatiereserve aan te leggen. Dit is als het ware een interne spaarpot van je vennootschap.

Er wordt dan wel een anticipatieve heffing van 10% toegepast, maar bij de latere vereffening van de liquidatiereserve is er een lagere roerende voorheffing verschuldigd. Concreet bedraagt die roerende voorheffing 5% als er minstens 5 jaar gewacht wordt met de uitkering van de liquidatiereserve. Keer je de liquidatiereserve uit vooraleer de termijn van 5 jaar verstreken is, dan bedraagt de roerende voorheffing 17 of 20%.

Onder bepaalde voorwaarden genieten kmo’s een lager kmo- vennootschapsbelastingtarief. Dat heeft een impact op de liquidatiereserve.

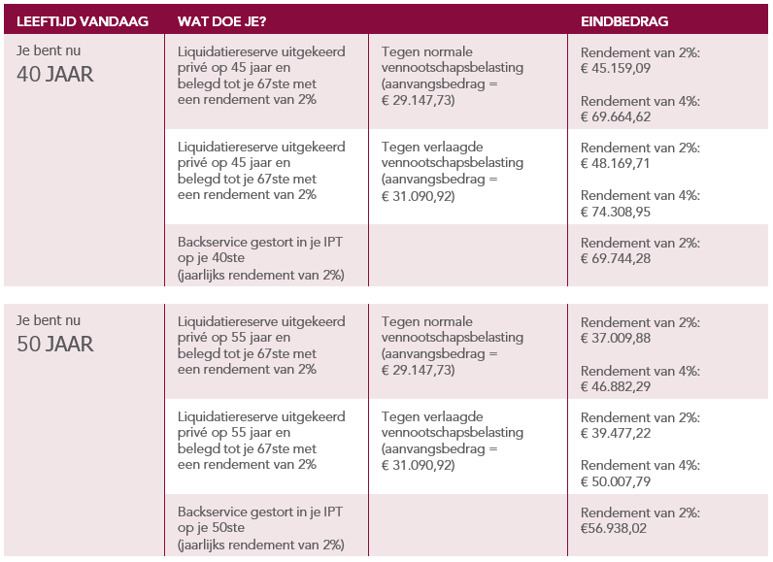

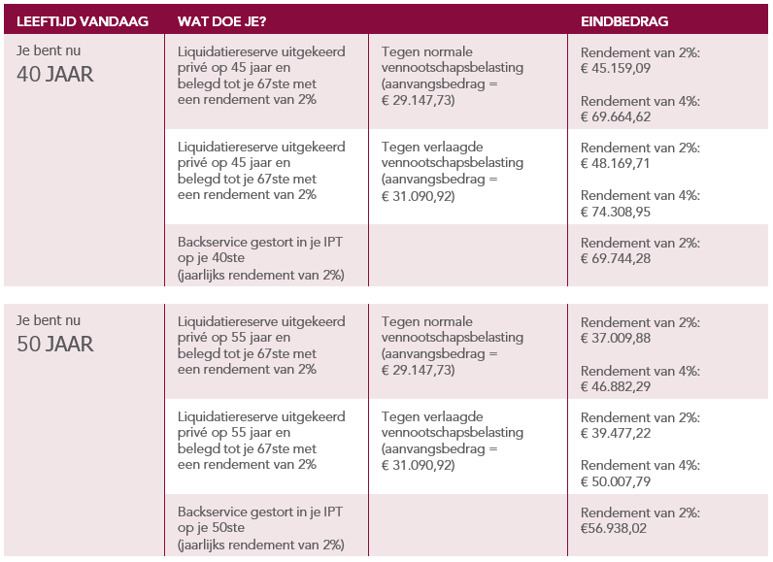

Met andere woorden, afhankelijk van het niveau van de vennootschapsbelasting (20% of 25%) blijft er na vijf jaar respectievelijk € 31.090,92 of € 29.147,73 over (een verschil van € 1.943,19) om uit te keren aan je privévermogen. Het lagere kmo-tarief zorgt er dus voor dat je privé meer overhoudt.

HOE WERKT EEN IPT (Individuele Pensioentoezegging)?

Een IPT of individuele pensioentoezegging is enkel voor- behouden voor zelfstandigen die met een vennootschap werken. Een belangrijk voordeel van de IPT is dat de vennootschap de premies betaalt en deze kan aftrekken als beroepskost, op voorwaarde dat er sprake is van een regelmatig loon en de 80%-regel nageleefd wordt.

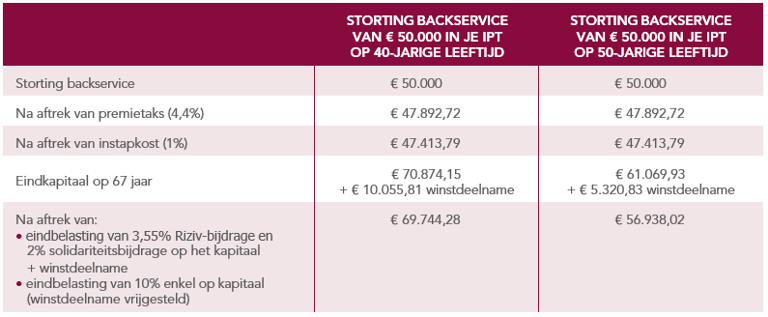

Je kan in het kader van een IPT ook een backservice storten: dat is een inhaalstorting voor nog onbenutte fiscale ruimte uit het verleden. Je kan daarbij teruggaan tot tien jaar vóór de oprichting van je vennootschap. Stel nu dat je vennootschap een winst vóór belasting zou hebben van € 50.000 en je dat bedrag volledig zou storten in je IPT onder de vorm van een backservice. Ben je dan voordeliger af dan via een liquidatiereserve?

We moeten twee aspecten onderscheiden als we op deze vraag willen antwoorden. Eerst en vooral is er de fiscale bonus die je geniet doordat de storting van de backservice integraal afgetrokken wordt van de winst. Hierdoor geniet je een belangrijk voordeel: de vennootschapsbelasting valt immers weg. Dat fiscaal voordeel heb je niet als je voor een liquidatiereserve kiest.

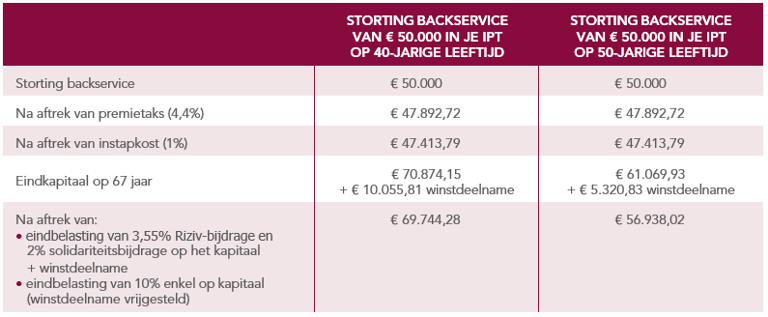

Daarnaast is er de vraag of je op het einde van de rit meer overhoudt privé via je IPT dan via een liquidatiereserve. We vergelijken hierbij twee scenario’s: één waarbij je € 50.000 stort op je 40ste en het andere scenario waarbij de storting gebeurt op je 50ste. We gaan daarbij uit van een instapkost van 1% en een jaarlijks rendement van je IPT van 2%.

De bedragen die je op het einde van de rit, dus na 27 jaar (als je op je 40ste de backservice gestort hebt) of na 17 jaar (storting op je 50ste), privé overhoudt, liggen bij een IPT een stuk hoger dan bij de liquidatiereserve. Maar dat zegt niet alles. De liquidatiereserve wordt na 5 jaar uitgekeerd tegen een voordelig tarief inzake roerende voorheffing van 5%.

Als je vanaf dan de bedragen uit ons voorbeeld zou beleggen, dan hangt je eindkapitaal uiteraard af van je rendement. Hoeveel zou je eindkapitaal dan kunnen bedragen? In de tabel vergelijken we alle scenario’s met een rendement van 2 en 4% op jouw belegging.

Als het rendement van je belegde liquidatiereserve 2% bedraagt, dan komen de eindbedragen niet in de buurt van die via je IPT. Logisch, want de inleg was een stuk lager.

Slaag je erin om jaarlijks een rendement van 4% te behalen op de belegging van je liquidatiereserve, dan scoor je min of meer even goed (met de normale vennootschapsbelasting) en zelfs beter (met het kmo-tarief). Wel moet je, als je privé belegt, naargelang het product ook nog rekening houden met taksen, zoals roerende voorheffing, beurstaks, effectentaks, premietaks…

EN WAT MET EEN DIVIDEND?

Een dividend uitkeren is wellicht de bekendste manier om geld uit je vennootschap te halen. Maar vandaag bedraagt de roerende voorheffing op het merendeel van de dividenden maar liefst 30%. Dat weegt dus zwaar door.

In bepaalde gevallen is er wel nog een tarief van 15% mogelijk. Bovendien is het dividend zelf uiteraard niet fiscaal aftrekbaar. Daarom is het dus zeker interessant om een IPT en liquidatiereserve te overwegen.

DE CONCLUSIE

Het eindverdict luidt dat een backservice van een IPT in de meeste gevallen de voordeligste oplossing is, omdat je:

- een mooi fiscaal voordeel geniet (vennootschapsbelasting);

- al een hoog rendement nodig hebt om er beter uit te komen via je liquidatiereserve.

Dit neemt natuurlijk niet weg dat je, eenmaal de mogelijk- heden voor een backservice opgesoupeerd zijn, alsnog voor een liquidatiereserve kunt kiezen. Het zal netto interessanter zijn dan een dividend.

Voor de volledigheid geven we nog even mee dat het bij een IPT ook mogelijk is om in tak 23 te investeren, waarbij je rendement gelinkt is aan de resultaten van één of meerdere beleggingsfondsen. Op die manier krijg je mogelijk uitzicht op een hoger rendement dan de 2% in ons voorbeeld, maar loop je natuurlijk ook een zeker beleggingsrisico. Daarnaast blijft er, als je kiest voor een liquidatiereserve, steeds een klein gedeelte van de winst na belasting in je vennootschap zitten. Dat kan je op een later moment (bv. bij de liquidatie zelf) alsnog naar je privézijde overhevelen.

Wil je hierover meer advies, contacteer de specialisten van CLB Verzekeringen:

verzekeringen@clbgroup.be - 011 59 90 62